Tiempo estimado de lectura: 9 minuto(s)

Es la pregunta del millón. Lo que todo interesado en hacerse autónomo se pregunta en cuanto se le pasa por la cabeza la idea montar su propio negocio. ¿Cuánto cuesta ser autónomo? ¿Es realmente caro, o todo el mundo exagera?

Vamos a descubrirlo.

¿Cuánto cuesta darse de alta como autónomo?

Lo primero es lo primero: inscribirse en el censo de empresarios de Hacienda y darte de alta en el Régimen Especial de Trabajadores Autónomos (RETA) de la Seguridad Social.

Muchos piensan que tiene un precio o que está sujeto a tasas para autónomos, pero no.

👩🏫 ¿Cuánto cuesta hacerse autónomo? Darse de alta como autónomo es 100% gratis. Ser autónomo ya es otro cantar.

Aunque claro, hay pequeñas trampas. Como la necesidad de solicitar las bonificaciones en el momento de darse de alta como autónomo si quieres pagar menos cuota o las dificultades que puedan presentarse si se ha estado facturando con anterioridad.

En este momento, lo que puede salirte realmente caro es no rellenar correctamente el alta, o no marcar alguna opción que te interesa.

Puedes quitarte de problemas con el equipo de Ayuda T Pymes. Ellos te dan de alta gratis contratando el servicio de asesoría, y te preguntarán todo lo necesario para que consigas el máximo beneficio. No esperes que la ayuda de Hacienda con esto salvo que tengas mucha suerte.

¡En definitiva! Darse de alta como autónomo no cuesta nada. Puedes pedir ayuda a un conocido, hacerlo por ti mismo o dejar que mi asesoría lo haga por ti. ¡Tú eliges!

¿Cuánto paga un autónomo al mes?

En una empresa hay costes fijos y variables. Como autónomo también vas a tener ambos tipos de costes.

Cuánto paga un autónomo al mes de cuota

El coste fijo que soporta el 100% de los autónomos es la cuota de autónomo. La famosa y criticada cuota que se lleva un buen dinerito de tu bolsillo cada mes, salvo que estés recibiendo alguna bonificación.

Por lo tanto, ganes lo que ganes mes a mes, tendrás que pagar esta cuota. ¿Y cuál es la cuantía exacta? Depende de qué tipo de autónomo seas, de lo que factures y de las bonificaciones que recibas.

Cuota mensual de los autónomos en España

El precio mensual de ser autónomo puede variar según cada caso:

- Beneficiario de la Tarifa plana: el importe será de 80 euros durante los 12 primeros meses de actividad, y se prorrogará 12 meses más si al concluir este periodo sigues sin superar el salario mínimo interprofesional.

- Cuota cero: algunas comunidades autónomas devuelven el importe pagado el primer año de los nuevos autónomos acogidos a la cuota reducida.

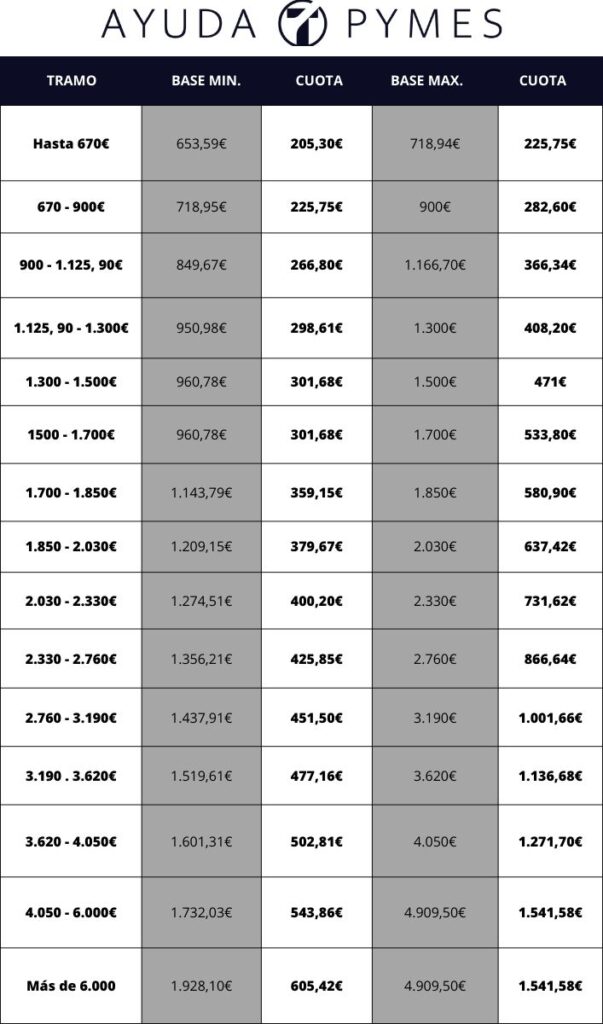

- Autónomo sin bonificaciones: en este caso dependerá bastante de tu nivel de facturación debido al nuevo sistema por tramos. La cuota podrá ir de 205,30 euros para autónomos con ingresos inferiores al SMI, hasta los 605,42 euros para aquellos suertudos que facturen a partir de 6000 euros. Y con la base máxima, 1.541,58€.

- Autónomo societario: 314 euros al mes, produciéndose una mejora respecto a los 377,87 euros que pagaban antes de 2023.

- Autónomo colaborador: debido a que estos trabajan sin declarar sus ingresos, ya que esta función corre a cuenta de la persona autónoma a cargo del negocio, los autónomos colaboradores tendrán una base mínima de cotización de 1.000 euros, lo que supondrá una base mínima de 266,80€.

👩🏫 Si te das de alta lo normal es que puedas acceder a la cuota reducida, por lo que puedes ir haciéndote a la idea de que como mínimo tendrás unos gastos fijos como autónomo de casi mil euros durante el primer año.

El MEI se añade a la cuota

Desde 2023 existe un impuesto progresivo que se suma a la cuota de los autónomos: el MEI (Mecanismo de Equidad Intergeneracional).

En 2026 es de un 0,90%, y supone pocos euros más a la cifra resultante de la cuota reflejada en cada uno de los 15 tramos, o de la cuota reducida.

Este impuesto se incrementa cada año hasta el ejercicio fiscal 2035.

Impuestos: el coste variable

Y aquí vienen los costes variables: el IVA y el IRPF. Los dos famosos impuestos que persiguen al autónomo y convierten su facturación en unos ingresos mucho menores.

Vayamos por partes.

IVA: el dinero que nunca fue tuyo

El IVA es dinero que nunca debes considerar tuyo. Es un impuesto que grava la venta de productos y servicios y que va directo hacia el Gobierno, por lo que tú nunca vas a ver nada de ese dinero aunque esté en tu cuenta. Lo liquidas cada 3 meses y “te lo quitas de encima”.

Existen diferentes tipos, pero lo más común es que tengas que tributar por el IVA general que es del 21%. Por lo tanto, la mayoría de ingresos y costes que tengas incluirán este impuesto salvo que la actividad económica esté exenta de IVA.

Realmente el IVA no se debería considerar un coste como tal, ya que al fin y al cabo lo único que haces cada 3 meses en la declaración es devolver la diferencia entre lo que te han pagado y lo que has cobrado realmente, sin contar con el importe sujeto al tributo.

En resumen, tendrás que pagar cada 3 meses el resultado de la siguiente fórmula:

IVA a pagar = IVA devengado (cobrado) – IVA soportado (pagado)

Y si pagas más IVA del que has cobrado no tendrás que pagar nada, aunque eso no es lo más habitual. Puedes pedir que te lo devuelvan al final del ejercicio, pero ya te aviso que suele acarrear una inspección en los seis meses siguientes (justamente por su rareza).

Existe un caso en el que no hay que hacer declaraciones trimestrales de IVA, y en el cual el IVA que pagas por los productos es superior al tipo general del 21%: si debes pagar el recargo de equivalencia.

IRPF: el porcentaje de tus ingresos que se va

El otro impuesto es el archiconocido IRPF, que funciona de manera distinta al IVA y cuyo funcionamiento no es tan conocido. También tendrás que liquidarlo cada 3 meses y pasar por caja al igual que hiciste con la declaración trimestral de IVA, salvo que seas autónomo por módulos.

¿Y cómo funciona este impuesto? Pues siguiendo otra fórmula bastante simple:

IRPF a pagar = (Ingresos – gastos) x retención correspondiente (0,07 – 0,15 – 0,19 – …)

El primer detalle importante de esta fórmula es que los ingresos y gastos no incluyen el IVA. Es decir, debes coger la base imponible de tus ingresos (ingresos sin IVA) y restarle los gastos sin IVA.

Vale, ¿y qué es eso de la retención correspondiente y por qué hay diferentes porcentajes? Porque dependiendo de tu situación tendrás que pagar más o menos IRPF.

¿Más de un 70% de tus ingresos tienen retención? Entonces puedes “saltarte” la declaración trimestral de IRPF si eres autónomo profesional, evitando así tener que presentar el modelo 130.

Otros gastos de un autónomo

Los impuestos y la cuota son los gastos que comparten el 100% de los autónomos, pero aparte de estos gastos hay otros muchos habituales. Enumeraré algunos de ellos:

- Asesoría/gestoría: este gasto casi que lo debería incluir en los gastos fijos, ya que muy pocos autónomos llevan su propia contabilidad. Por ejemplo, en mi empresa cobramos 29,95 euros + IVA a los autónomos por gestionarles todo y les damos de alta gratis. Más información aquí.

- Alquiler de local: si quieres montar un negocio físico necesitarás un local y este gasto viene de la mano. Y, dependiendo de la ciudad y la zona, no es precisamente barato salvo que busques algún vivero de empresas local o un coworking.

- Vehículo: muchísimos autónomos son comerciales o repartidores, por lo que el vehículo entra dentro de su gasto habitual. Para deducir el coste del vehículo y la gasolina es necesario que este sea exclusivo para tu actividad.

- Telefonía e Internet: con el auge del teletrabajo y el aumento del número de personas que trabajan desde casa Internet y el teléfono se han convertido en un gasto fijo más para muchos. De nuevo, para deducirlos tendrán que ser de uso exclusivo empresarial. Y cuidado, porque he visto inspecciones en las que obligaban a pagar lo deducido porque habían examinado las llamadas y habían visto que se hacían a “horas no comerciales”.

- Empleados: si necesitas alguien que te ayude tendrás que contratar a otra persona o bien subcontratar a un autónomo. Recuerda que hay bastantes ayudas para contrataciones

Todos los gastos que tengas y que sean referentes a tu actividad son deducibles, pero hay algunos más complicados de deducir y otros menos. Lee mi artículo sobre los gastos deducibles de los autónomos y las empresas para ampliar tu información.

¿Cuánto cuesta ser autónomo en España? Ejemplo práctico

Vale, ya sabes cuál es el coste real que tiene ser autónomo. Ahora veamos el típico ejemplo de cuánto habría que facturar con estos gastos para ser mileurista.

O más bien, cómo se quedaría la cosa, de forma aproximada, si tú, como autónomo, generases unos ingresos de unos 1.000 euros.

El ejemplo que te pongo es para un autónomo que lleva ya 3 años de actividad, con una cuota dentro del nuevo sistema por tramos y sin derecho a bonificaciones.

Empieza la simulación.

¿Cuánto hay que facturar para ganar 1.000 euros al mes?

El hecho de generar o no beneficios dependerá de la naturaleza de nuestra actividad, de las condiciones en las que se encuentre el desarrollo de la misma y de un sinfín de factores específicos.

Pongamos el ejemplo de un autónomo freelance que presta sus servicios como diseñador web y a final de mes factura unos 1.000€ sin IVA. En este ejemplo, nuestro autónomo es soltero, sin minusvalías ni hijos a cargo.

En primer lugar, no cuenta con la bonificación de la tarifa plana ya que lleva más de 3 años ejerciendo su actividad.

Así que deberá facturar 1.000€ /mes + 266,80€ que corresponden a su cuota de la Seguridad Social en el tramo 3.

- 266,8€ x 12 cuotas =3.201,6€

- 12.000€ + 3.201,6€ = 15.201,6€

El autónomo debería facturar hasta ahora 15.201,6€ aproximadamente. A efectos de IRPF, las cuotas pagadas al RETA (3.201,6€) son totalmente deducibles.

La cuantía de IRPF anual a pagar por este autónomo oscilará en torno a los 3.648,38€ teniendo en cuenta un tipo medio de impuesto sobre el bruto de sus ingresos del 24%.

Un autónomo que tenga 15.201,6€ brutos de ingresos, que paga 3.201,6€ por su cotización el la seguridad social y anualmente 3.648,38€ de su IRPF anual, debe generar una facturación mensual de:

- 15.201,6€ + 3.648,38 (impuesto derivado de los ingresos) = 18.849,98€ al año.

- 15.520,71€ / 12 meses = 1.570,83€ al mes.

¿Cómo debe declarar este autónomo el IRPF?

Siguiendo con el ejemplo, si tenemos un autónomo que ingresa con su actividad profesional, brutos, 15.201,6€ al año, le descontarán en concepto de IRPF las siguientes cantidades:

- Retención al 7% (primeros años como autónomo): 1.064€

- Retención del 15%: 2.280€

Cuando presente su declaración de la renta, Hacienda devolverá la diferencia entre la cuota de IRPF correspondiente al autónomo en función a su nivel de ingresos y la cantidad en total que él mismo ha ido pagando trimestralmente.

Para figurarnos la situación, este autónomo mileurista con unos ingresos de 15.201,6€ brutos anualmente, pagará a cuenta de sus impuestos derivados de su renta 2.280€ (retención del 15%).

En el ejemplo, al autónomo le están reteniendo en su facturación del año corriente, y hasta mayo-junio del siguiente periodo, cuando haga la declaración de la renta y reciba la devolución, que podría llegar desde mayo-junio hasta diciembre, no sería oficialmente “mileurista”.

Conclusiones sobre el precio de ser autónomo

Ser autónomo en España conlleva unos gastos de base que pueden resultar abrumadores para aquellos emprendedores que están empezando.

La perspectiva futura está marcada tras la modificación progresiva de las cuotas para que la cotización sea coherente con los ingresos reales.

La parte positiva es que la tarifa plana sigue adelante con el nombre de cuota reducida, y además con la posibilidad de la cuota cero en varias comunidades autónomas. ¡Las oportunidades están, solo hay que conocerlas!

En Ayuda T Pymes conocemos cada una de estas oportunidades, que se traducen en un ahorro todos los meses. ¿Quieres crecer con nosotros?