¿De qué se trata el modelo 390 AEAT? En el último artículo de GesTron y junto a mis colegas de la asesoría online y presencial, hablábamos del cierre contable. Hoy, en la misma línea, abordamos el resumen anual de IVA o modelo 390.

Qué es el modelo 390 de la Agencia Tributaria

El modelo 390, o resumen anual de IVA, es una declaración con carácter informativo. Es decir, el modelo 390 tiene como fin notificar a la Agencia Tributaria el conjunto de operaciones realizadas a lo largo del ejercicio, vinculadas a la liquidación del Impuesto sobre el Valor Añadido. Se podría decir que el modelo 390 es el equivalente al modelo 303, pero extendido al año.

Este resumen anual de IVA se declara junto al cierre contable de cada ejercicio. Además, aunque su presentación es obligatoria para cualquier pyme o autónomo, al tratarse el modelo 390 de un trámite meramente informativo, no está sujeto al pago de cargo alguno. Aunque, eso sí, tendrás que asegurarte de que los datos que refleja son correlativos a los que presentaste en las declaraciones trimestrales del modelo 303.

Ten en cuenta que si existen desviaciones en el contraste de información fiscal, alertarás a la Agencia Tributaria. Puedes solicitar la ayuda de un asesor personal que, como experto, se encargue de todo el papeleo. Así podrás centrarte en lo que realmente se te da bien: hacer crecer tu negocio. Tu tiempo es oro.

Quién tiene que presentar el modelo 390

Los sujetos obligados a realizar la presentación del modelo 390 son cualquier autónomo profesional o empresario que explote una actividad sujeta a IVA, al margen de la naturaleza del empresario (general, societario, etc.) o del resultado de la propia declaración.

¿Quién está exonerado de la declaración resumen anual del iva modelo 390?

- Sujetos que estén exentos de presentar el modelo 303.

- Actividades que tributen en régimen simplificado del IVA (módulos)

- Actividad de arrendamiento de bienes inmuebles urbanos.

📑 Desde 2017, con la entrada en vigor del Suministro Inmediato de Información (SII), grandes empresas, grupos de IVA y los negocios registrados el régimen de devolución mensual de IVA (Redeme), no están obligados a presentar el modelo 390 AEAT.

El motivo es que Hacienda cuenta con sus libros de registro del impuesto.

¿Cuándo se presenta el modelo 390 resumen anual IVA?

La declaración anual IVA debe realizarse junto al cierre contable, al final de cada ejercicio. El plazo de presentación del modelo 390 transcurre desde el 1 al 30 de enero del año siguiente al ejercicio.

👩🏫 Cuando el día de presentación coincide con uno inhábil, el trámite se traslada al siguiente día hábil.

Además, los sujetos que realicen por separado que realicen declaración conjunta tendrán que presentar la declaración-resumen por separado en los primeros 30 días naturales del año.

👉 Es muy importante que evites una sanción por presentar modelo 390 fuera de plazo. ¡Evita que los trámites administrativos supongan un coste inesperado para un proyecto tan importante como el tuyo!

Instrucciones sobre cómo declarar el modelo 390

El modelo 390 puede ser presentado de forma telemática, en la Sede Electrónica, utilizando clave PIN y certificado electrónico en primera persona o a través de un representante autorizado.

Este artículo va a servirte a modo de guía, para que entiendas a qué se refiere la Agencia Tributaria en cada apartado. Toma nota.

Si has realizado una cumplimentación adecuada del modelo 303 a lo largo del ejercicio, esto te facilitará bastante la labor. Ahora bien, ¿qué información necesitas controlar para presentar la declaración anual de IVA?

- Importe de la base imponible y cuota de IVA correspondiente.

- Tipo impositivo del IVA aplicable: 4%,10%,21%

- Origen de la partida sujeto de IVA, ya sea ingreso o gasto. Es decir, determinar si se trata de operaciones de carácter nacional, extra o intracomunitaria.

- Saber identificar y diferenciar gastos corrientes de los bienes de inversión.

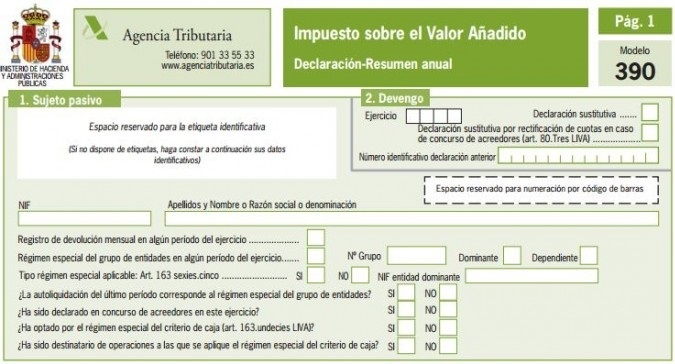

- Datos identificativos del sujeto pasivo de IVA

Aquí tendrás que indicar el NIF y el nombre del autónomo o sociedad y también si el sujeto está en alguno de los grupos excluidos.

- Devengo

En este apartado, el sujeto debe determinar las cuatro cifras del ejercicio al que se refiere el modelo 390. Además, habrá que especificar si la declaración es o no sustitutiva, indicando el número de la que se sustituye.

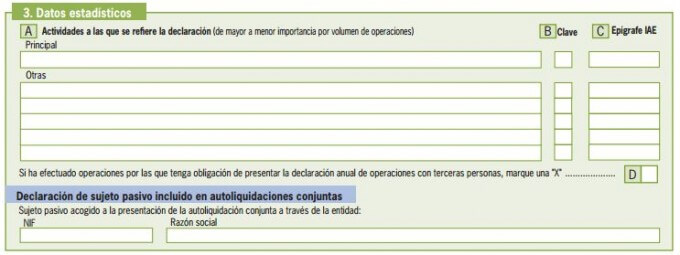

- Datos estadísticos

En esta parte del modelo 390, se lleva a cabo una descripción de las actividades y sus correspondientes claves y epígrafes del IAE, ordenados de mayor a menor relevancia en la explotación, en función del volumen de operaciones alcanzado durante el ejercicio.

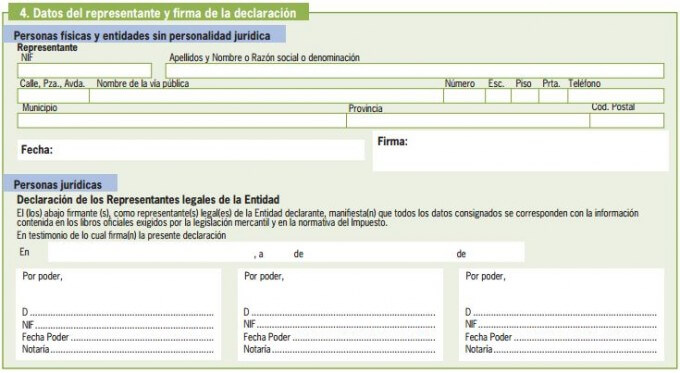

- Datos del representante

Este apartado se rellena si estás realizando la declaración como representante autorizado de un tercero. Por ejemplo, si quieres que en Ayuda T Pymes te asignemos un asesor personal, aquí esa persona indicaría sus datos.

Si el que presenta la declaración representa a una persona jurídica, hay que hacer referencia a los datos identificativos del representante legal de la entidad.

- IVA devengado

En esta parte del modelo 390, tendrás que introducir el IVA devengado, es decir, los ingresos que has percibido en el desarrollo de tu actividad dentro del Régimen General. Debes desglosarlos en función de la naturaleza de cada actividad y del tipo de IVA aplicable.

Si te correspondiera el Régimen Simplificado del IVA (módulos), teniendo en cuenta que este trámite es totalmente voluntario para autónomos que se encuentran en dicho régimen, sólo tendrás que cumplimentar el punto 6. Eso sí, ten en cuenta que la exclusión de presentar el resumen anual del IVA está condicionado por la declaración del modelo 303 en el cuarto trimestre.

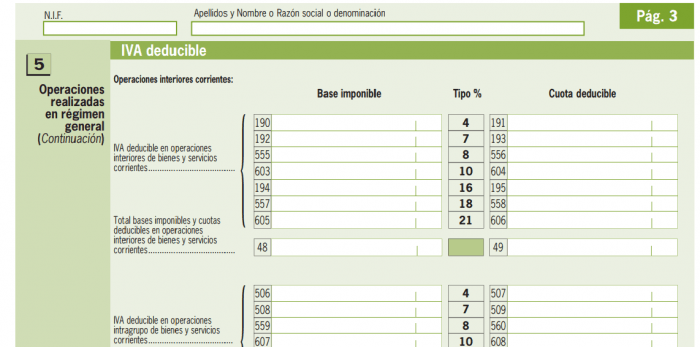

- IVA deducible

Y si el IVA devengado hacía referencia a los ingresos que percibe tu negocio, ahora le toca a los gastos. Tendrás que reflejar el IVA deducible de las operaciones realizadas para restarlo luego al IVA devengado y conocer la diferencia entre ambos.

- Resultado liquidación anual

Este apartado tendrá que ser cumplimentado por los sujetos que tributen, exclusivamente, a través de la Administración del Estado. En caso de que lo hagas a través de varias Administraciones (País Vasco o Navarra), entonces pasa de largo. Su resultado muestra el resultado total de todas tus declaraciones trimestrales.

- Tributación por razón de Administración

Los sujetos pasivos que quedaron excluidos de cumplimentar el apartado del modelo 390 AEAT, al que hacía referencia en el punto anterior, al tributar al mismo tiempo a la Administración del Estado y a la Administración Foral de Navarra o de País Vasco, tendrán que rellenar este.

- Resultado de las liquidaciones

Aquí encontrarás dos apartados: uno dirigido a grupos de entidades que tributen en Régimen Especial del Grupo de Entidades (REGE) y otro para aquellos empresarios o profesionales que estén fuera de dicho grupo.

El apartado dirigido a lo sujetos que pertenecen al REGE están configurados por una entidad principal de la que dependen otras relacionadas. El fin no sería otro que declarar de forma conjunta el IVA del ejercicio a través del modelo 390.

- Volumen de operaciones

Aquí se recoge el total de los ingresos generados por la explotación de la actividad económica del sujeto en el año natural y dentro del Régimen General, sin tener en cuenta el IVA y el recargo de equivalencia de darse el caso. Existen dos excepciones a las operaciones encuadradas en el Régimen General:

- Las transacciones de bienes o servicios realizadas desde un local permanente, establecido fuera del territorio de aplicación del IVA, siempre y cuando los costes derivados de dichas operaciones no sean soportados por establecimientos fijos localizados en el mismo territorio en cuestión.

- Los autoconsumos de bienes detallado en las letras c y d del número 1.º del artículo 9 de la Ley de IVA.

- Operaciones específicas

Lo hayas especificado antes o no, si has desarrollado actividades que engloben operaciones especiales, tendrás que reflejarlo en este apartado. Aquí reflejas aquellas por las que no puedes deducirte el IVA.

- Prorrata

Aquí se incluye el importe total de las operaciones que se llevan a cabo, al margen de que ya hayan sido en apartados anteriores del modelo 390 de hacienda.

- En esta hoja debes reflejar:

- Actividad económica y código CNAE

- Importe total de las operaciones

- Cuantía de las operaciones con derecho a deducción

- Tipo de prorrata y porcentaje aplicable

- Actividades con regímenes de deducción diferenciados

En el último módulo del modelo 390 se recogen las operaciones encuadradas en regímenes de deducción diferenciada a la que se hace referencia en el artículo 1 de la Ley del IVA, desglosando el IVA deducible en cada una.

¿Necesitas ayuda con el modelo 390 o pasas directamente de complicarte la cabeza con el papeleo? Puedes ponerte en contacto conmigo y olvidarte de todas estas gestiones para dedicarte a lo que verdaderamente importa, tu negocio. Si quieres información más detallada sobre la presentación del resumen anual de IVA, echa un ojo a la guía que ofrece la Agencia Tributaria.

Me gustaria poder enviarte las facturas que tengo asi.como.los trimestrales que he hecho.y a partir de ahora poder despteocuparme de todo dependiendo de lo que cobréis al mes por hacer todo el papeleo de autonomo: TRIMESTRALES, IVA ANUAL DECLARACION.DE RENTA….

GRACIAS

Hola Teresa,

Eso está hecho, voy a enviar tu correo electrónico a mis compañeros consultores para que se pongan en contacto contigo y te expliquen cómo podemos ayudarte sin compromiso ninguno. Nuestras tarifas para autónomos van desde los 25€/mes, incluyendo laboral, contable y fiscal. Ya en función de lo que necesites. Si lo prefieres puedes enviarme un teléfono directamente a gestron@ayudatpymes.com

Gracias por el interés y ¡un saludo!

Hola,

Soy una autonoma que se dedica a la traducción de patentes desde enero del año pasado.

Estos meses mas o menos me he defendido con el modelo 303 pero el 390 me parece un poco mas complicado.y sobre todo porque hay cosas, que aunque entiendo lo que quieren decir, no se si lo haría bien