Escucha cómo te digo, ¿las facturas que emites son «normales»? Lo normal no es siempre lo único, solo es lo más habitual.

Hay un tema que siempre genera dudas y consultas de pymes y autónomos porque constituye la excepción a la regla general del IVA y que es necesario que conozcas si tienes una actividad comercial porque no conocerlo no te libra de tener que cumplirlo ✅

Puedes pensar que a ti esto no te afecta porque tus facturas son «normales» pero las facturas emitidas con Inversión del Sujeto Pasivo del IVA (ISP) también son normales aunque menos frecuentes.

Si quieres pilotar sobre ISP (se dice iesepé, no confundir con isapí), saber en qué consiste, cuándo se aplica, por qué y cómo te puede afectar en tu negocio sigue leyendo porque te lo explico cortito y al pie en cero coma.

Agárrate que despegamos 🚀

¿Qué es el sujeto pasivo del IVA?

Para saber qué es la inversión de sujeto pasivo, primero hay que tener claro que el sujeto pasivo de IVA significa que el prestador del servicio o venta debe emitir las facturas con IVA, es decir, el prestador es el que repercute el IVA y el comprador el que la soporta.

Dicho de otra manera, el Sujeto Pasivo es la persona, física o jurídica, que responde del cumplimiento de las obligaciones fiscales relacionadas con una operación comercial que genera un impuesto.

¿Qué es la Inversión del Sujeto Pasivo del IVA?

La inversión del sujeto pasivo se produce cuando el vendedor satisface el IVA de la operación en lugar sujeto pasivo (el que debe repercutir el IVA de la operación). Es decir, este IVA que se está repercutiendo a sí mismo, se lo podrá deducir de la misma forma que se lo deduciría si el vendedor fuera el que le repercutiese el IVA.

Hablamos de situaciones en las que las personas, físicas o jurídicas, al emitir una factura no deben de pagar el IVA, sino que el encargado es el adquirente final. Dicho de otro modo, el encargado de presentar el IVA es el destinatario de la factura.

¿Qué cómo han podido complicar tanto la cuestión? ¿Qué por qué el cliente es quien ha de encargarse de la autoliquidación del IVA de la factura en lugar del vendedor del producto o servicio? No te preocupes si tu cabeza comienza a girar como la de Chucky cuando lees todo esto 🥶

El motivo ya te lo adelanto: permite una mayor facilidad de control y vigilancia por parte de Hacienda.

¿Cuándo se aplica la inversión del sujeto pasivo?

La Ley del IVA determina cuáles son las actividades en que hay inversión de sujeto pasivo pero no concreta quién las realiza.

Las actividades afectadas por la inversión del sujeto pasivo según la AEAT (Agencia Tributaria) son 📣

- Operaciones llevadas a cabo por profesionales o empresarios que no residen en el territorio donde se aplica el IVA.

- Venta de oro sin elaborar, productos de oro semielaborados y oro de inversión.

- Materiales de recuperación (desechos industriales de materiales férricos y no férricos, desperdicios de papel, cartón o vidrio)

- Derechos de emisión de efecto invernadero.

- Entregas inmobiliarias (como consecuencia de procesos concursales, por ejemplo un embargo).

- Entregas en procesos concursales, por ejemplo, liquidar deudas entregando maquinaria.

- Entregas con renuncia a la exención de IVA por parte del sujeto pasivo, según el artículo 20.1 (apartados 20º y 22º).

- Ejecuciones de obra, con cesión o no de personal y contratos formalizados entre promotor y contratista, cuyo objeto sea la urbanización de terrenos o la construcción o rehabilitación de edificaciones.

- Rehabilitación de un local de negocio por parte del arrendatario.

- Venta o transformación de plata, platino y paladio, en bruto, en polvo o semielaborado.

- Reventa de teléfonos móviles, consolas de videojuegos, ordenadores portátiles y tabletas digitales en las que el destinatario sea una empresa o profesional que actúe como revendedor, o bien cuando, aunque no actúe como revendedor, el importe total de la base imponible de los bienes entregados supere los 10 000 euros en la misma factura.

Solo se aplica a operaciones comerciales en las que el cliente es un profesional o empresa y actúa como tal y la sanción a aquellos profesionales o empresarios que no comuniquen a la Agencia Tributaria la situación por la que debían facturar aplicando la inversión del sujeto pasivo puede ir entre los 300 y 10.000 euros 🆘

Cómo funciona la inversión del sujeto pasivo

Como no podía ser de otra forma, la contabilidad de las facturas que se generan cuando hay inversión del sujeto pasivo es diferente a la habitual 💪

El vendedor que presta el servicio afectos a esta condición especial debe indicar en la factura la inversión del sujeto pasivo. La factura la debe presentar sin IVA e indicar expresamente:

«Operación con inversión del sujeto pasivo conforme al artículo 84. Uno.2º de la Ley 37/1992» 🔴

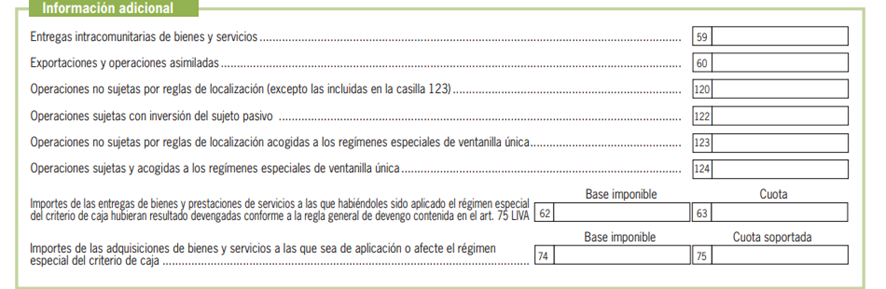

El Emisor de la factura declara estas cantidades en el modelo 303 (IVA trimestral), en el apartado “operaciones no sujetas o con inversión del sujeto pasivo que originan el derecho a la deducción“ y posteriormente las traslada al modelo 390 (IVA anual), en el apartado que dice “operaciones no sujetas por reglas de localización o con inversión del sujeto pasivo“.

Por su parte, el Receptor de la factura la registrará declarando su base imponible en el modelo 303 a nivel informativo, como parte del IVA devengado, en las casillas 12 y 13, y en las que corresponda dentro del IVA deducible, que como antes te indiqué se auto repercute.

Luego lo vemos con más detalle para que no te quede ninguna duda porque ahora llega nuestro momento «cuña publicitaria» y como aquí no vendemos colchones (al menos de momento) aprovecho para decirte que si la contabilidad no es lo tuyo y los únicos asientos que te interesan son para sentarte, en AYUDA T PYMES tenemos un equipazo preparado que se encargará de todos los temas contables y fiscales de tu empresa ✅

Como te prometí al principio, en este post llevamos el balón pegado al pie y despacio para no perderlo así que vamos con un ejemplo que es como mejor se entienden las cosas.

Ejemplos de inversión del sujeto pasivo en construcción

Este es el caso más habitual. Un promotor de un edificio que se va a destinar al alquiler de viviendas encarga su construcción, y el constructor subcontrata la pintura: el pintor emite una factura sin IVA por sus servicios al constructor, y el constructor hace lo propio con el promotor.

En este caso, el constructor deduce y repercute el IVA (queda a 0) pero el promotor sí lo tiene que ingresar en Hacienda; si el edificio estuviera destinado a la venta de viviendas, locales o al alquiler de locales comerciales, en cambio, también podría deducirse y repercutir el IVA. Así son las cosas según la ley.

Un ejemplo aún más común se da con las compraventas de inmuebles entre profesionales que van a estar sujetos a su actividad: comprar un local para la actividad del negocio, o una vivienda si me voy a dedicar a explotarla como arrendador.

La Inversión del sujeto pasivo en el modelo 303 de IVA

Te cuento en detalle cómo declaran el IVA en la AEAT tanto el emisor como el receptor de la factura con inversión del sujeto pasivo ⚠️

Recuerda que esta inversión del sujeto pasivo no se aplica solo a las operaciones intracomunitarias. Incluso hay una casilla para los otros casos que ya te mencioné anteriormente: otras operaciones con inversión del sujeto pasivo (excepto. adq. intracom).

El emisor de la factura

- Modelo 303

Debe declararla solamente a efectos informativos, en la casilla 122 pero no afecta en la liquidación.

- Modelo 390

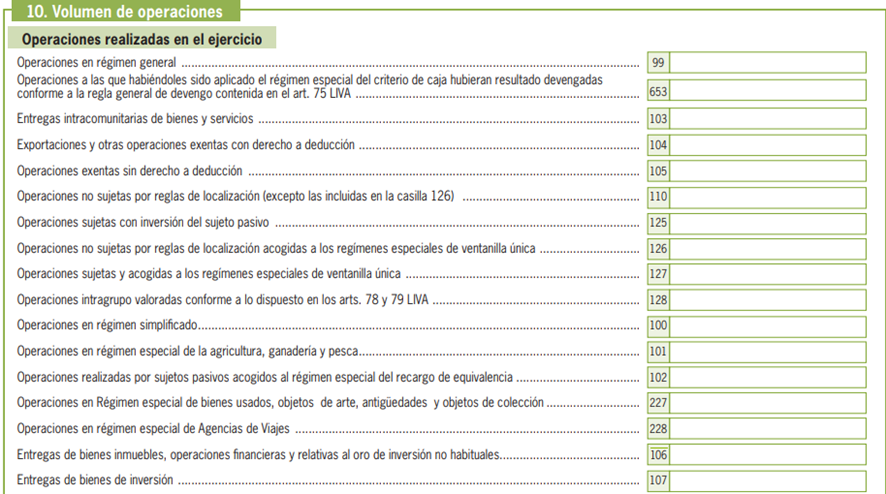

La operación se incluye normalmente en la casilla 125 de operaciones sujetas con inversión del sujeto pasivo.

El receptor de la factura

Recibe una factura que no lleva IVA, pero de una operación que está sujeta a IVA, por lo que debe soportarlo, es decir, contabilizar el IVA devengándolo y deduciéndolo en su Declaración e informar a Hacienda mediante las declaraciones trimestrales.

¿Cómo se cumplimenta el modelo 303?

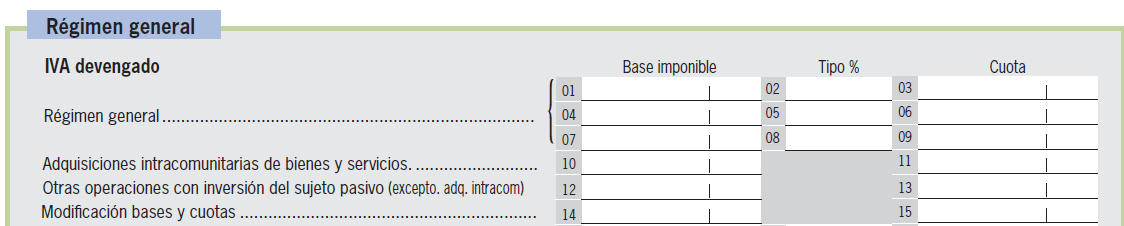

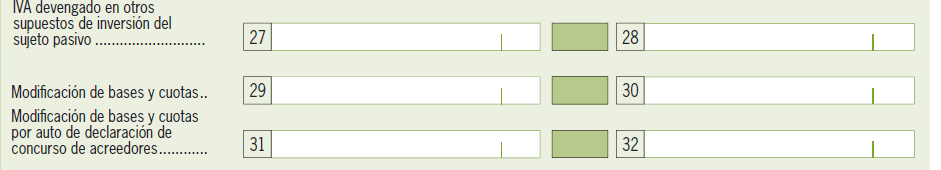

- En las casillas 12 y 13 IVA devengado en otras operaciones con inversión del sujeto pasivo, se indican la base y el IVA devengado (auto-repercutido), siempre y cuando no sean adquisiciones intracomunitarias.

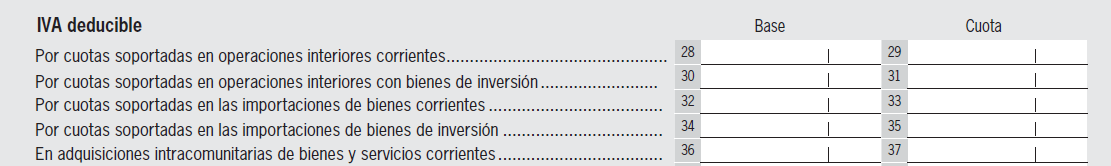

- El IVA deducible (soportado) se anotan en las siguientes casillas según corresponda:

- En las casillas 28 y 29 se indican el IVA deducible por cuotas soportadas en operaciones interiores corrientes. Vamos, que se sumarán a la base imponible y al IVA de los gastos.

- O en las casillas 30 y 31 si son operaciones interiores con bienes de inversión.

¿Cómo se cumplimenta el modelo 390?

Se incluye en el apartado 5 «Operaciones realizadas en régimen general», en las casillas 27 y 28 «IVA devengado por otros supuestos de inversión del sujeto pasivo».

La inversión del sujeto pasivo del IGIC de Canarias

La inversión del sujeto pasivo del IGIC de Canarias se aplica cuando una empresa o profesional dedicado a la prestación de servicios con sede en la península, factura a un cliente residente en Canarias por los servicios prestados. También, si el profesional o la empresa tiene su sede en Canarias y presta servicios en la Península o Baleares, deberá aplicar la inversión del sujeto pasivo en su factura 🤝

En ambos casos para poder aplicar el sujeto pasivo, emisor y receptor de la factura deben ser profesionales o empresarios o una entidad jurídica y les afectan los mismos supuestos de inversión de la condición del sujeto pasivo que hemos visto antes en el artículo 84.1.2º de la Ley de IVA.

Y eso es todo por hoy amigos. Si has llegado hasta aquí leyendo significa que he cumplido mi promesa de llevarte el balón suave y al pie. Te mereces una ola porque con ello contribuyes a agrandar mi leyenda como GesTron, el devorador de papeles.

Tengo una duda, en el 2022 se hizó una factura de anticipo con el tipo impositivo al 0% por ser inversión del sujeto pasivo. A la hora de facturar el total dentro del 2023 se ha perdido la condición de sujeto pasivo al tener el final de obra, como realizo la factura?

Hola Cati. Para esta consulta concreta te recomiendo contactar con la asesoría, ya que que trata de una circunstancia excepcional que ya habrán experimentado en más ocasiones.

Hola! Puedo preguntaros si es lo mismo esto que comentaís que hay que incluir en la factura: «Operación con inversión del sujeto pasivo conforme al artículo 84. Uno.2º de la Ley 37/1992» que esto otro: «Operación como no sujeta al IVA por reglas de localización, sin perjuicio de su sujeción al IGIC en Canarias de acuerdo con la Ley 20/1991 o al IPSI en Ceuta y Melilla según la Ley 8/1991». Esto segundo es lo que me dice el localizador de iva de hacienda que he de poner en mi factura… pero la hacienda canaria me ha dicho lo primero. Gracias!

Hola Patricia. Es lo mismo, se refiere a que quién recibe la factura debe realizar la ISP. Lo que pasa, que en la AEAT te lo han dicho en referencia a la normativa del impuesto indirecto de Canarias y Ceuta y Melilla y, en hacienda Canarias te lo han dicho con referencia a la normativa estatal. Puedes incluir la dos combinadas y quedaría muy completo: «Operación con inversión del sujeto pasivo conforme al artículo 84. Uno.2º de la Ley 37/199, sin perjuicio de su sujeción al IGIC en Canarias de acuerdo con la Ley 20/1991 o al IPSI en Ceuta y Melilla según la Ley 8/1991»

Excelente apoyo el que brindas a los que buscamos información de esta naturaleza.

Muchas gracias.